Por ALFONSO SIMÓN – CAMBIO16 / Ilustración: JAVIER MUÑOZ

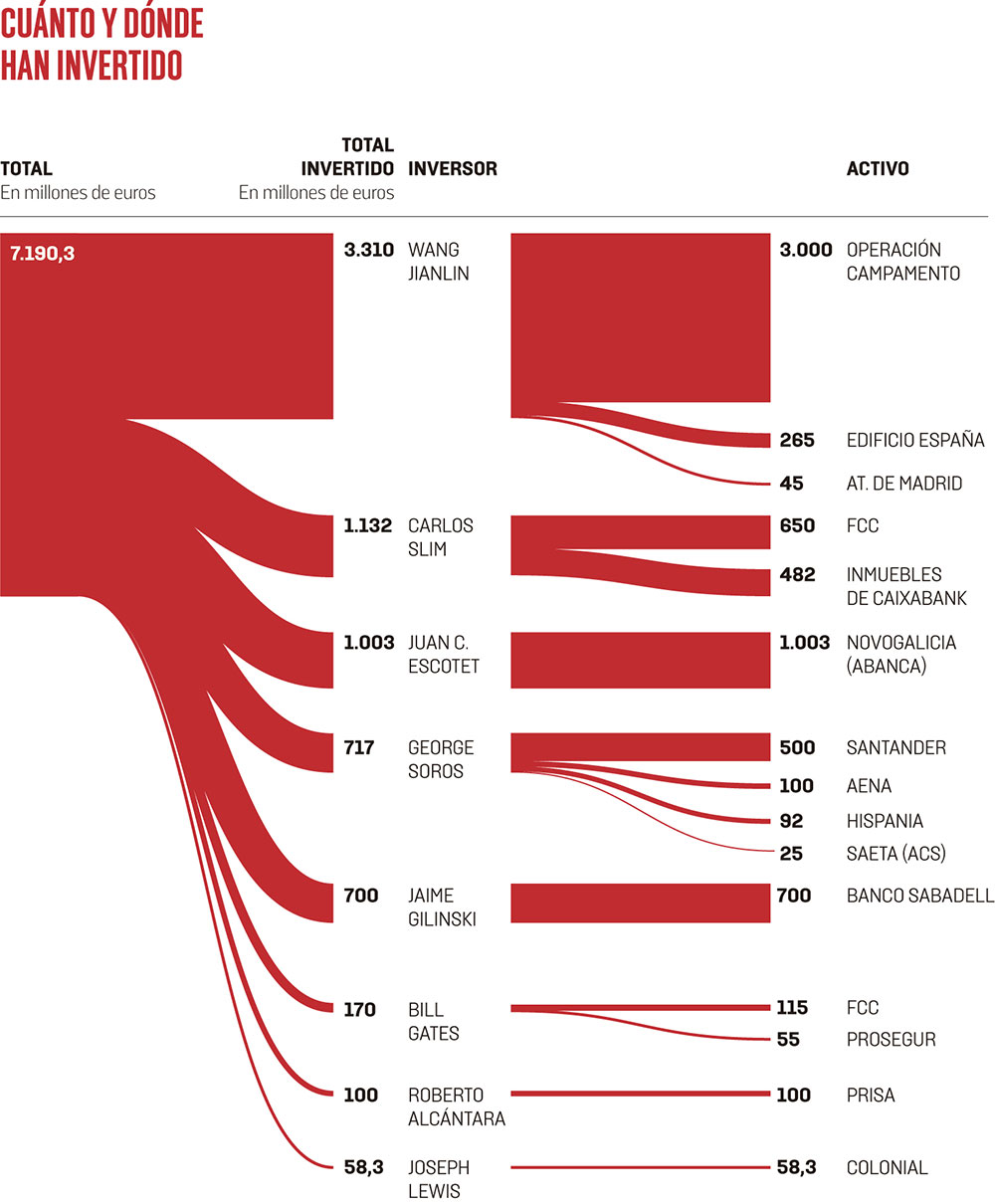

En 2015, una imagen sorprendió a los aficionados al fútbol. Tres hombres de negocios con flores en la solapa de sus trajes posaban en Pekín sujetando una camiseta del Atlético de Madrid. En el centro, Wang Jianlin, multimillonario chino y dueño del grupo Dalian Wanda, flanqueado por Miguel Ángel Gil y Enrique Cerezo, consejero delegado y presidente del club de Manzanares, respectivamente. Tras ellos, unas pantallas con textos en chino y en español.

Las caras de los tres dirigentes muestran satisfacción. Cerraban la venta del 20% de la sociedad anónima Atlético de Madrid, por la que el magnate chino pagaría alrededor de 45 millones de euros tras una ampliación de capital. Años después, el retrato no deja de ser extraño. Es la primera vez que uno de los grandes de La Liga daba entrada a capital del gigante asiático. Son los nuevos tiempos, se repite constantemente en radios y televisiones, que buscan datos con los que presentar a los españoles al nuevo gran mecenas que había asombrado a la capital del reino.

Nacido en 1954, el cuarto hombre más rico de China ostenta una fortuna de 10.500 millones según la revista Forbes, amasada en el sector inmobiliario especializado en hoteles, centros comerciales y cines. Su grupo factura alrededor de 13.000 millones de euros y es propietario de más de 5.000 salas y 346 teatros en todo el mundo.

Wang había comprado seis meses antes el emblemático Edificio España, un rascacielos que llegó a ser el más alto de Europa, situado en la madrileña Plaza de España, y que llevaba varios años vacío y abandonado. Pagó 265 millones por él a la inmobiliaria del Banco Santander. Pero su apuesta por Madrid no quedó ahí. Poco antes de posar sujetando la zamarra colchonera, el magnate, miembro del Partido Comunista Chino, anunciaba que invertiría 3.000 millones en la Operación Campamento, un macroproyecto inmobiliario eternamente paralizado al sur de Madrid.

Wang no ha sido el único que ha visto una buena oportunidad para invertir en España. Las firmas de capital riesgo, las gestoras internacionales de activos en Bolsa, los fondos buitre del sector inmobiliario e incluso las grandes fortunas han desembarcado en el país con un inusual apetito, que no se veía desde hace años, con una recuperación económica que avanza lenta, pero progresiva.

“Las inversiones en España están baratas para las grandes fortunas y otros inversores. Además, esto se combina con una mayor demanda interna que mejora las expectativas de las empresas, que se han convertido en un buen trampolín para las exportaciones”, asegura Ángel Corcóstegui, exconsejero delegado del Banco Santander Central Hispano (actual Santander) y fundador de Magnum Capital, una firma española de private equity. Los datos de la Secretaría de Estado de Comercio indican que la inversión extranjera directa todavía está lejos de los niveles previos a la depresión económica.

Grandes fortunas

Dos de los milmillonarios miembros habituales de las listas de los más ricos del mundo también han puesto el ojo en España. Carlos Slim, de América Móvil y Grupo Inbursa, ha entrado en el capital de Fomento de Construcciones y Contratas (FCC). El mexicano controla más del 25% de las participaciones del histórico y endeudado grupo constructor de las hermanas Koplowitz y es ya el principal accionista. Además, hace casi tres años compró a Caixabank inmuebles por valor de 482 millones de euros, una de las pocas operaciones inmobiliarias en tiempos de crisis.

A su vez, Bill Gates, fundador de Microsoft, entró también con un 6% en el capital de FCC por 115 millones. La cartera del magnate de la informática en cotizadas españolas no se quedó ahí, ya que se hizo con un pequeño paquete del 3% del capital de Prosegur. Unas apuestas que no sólo han servido como una inyección de recursos para las empresas, sino como un gancho publicitario perfecto para reivindicarse ante el mercado: si semejante maestro de los negocios apuesta por la compañía, es que algo bueno hay detrás que el común de los mortales no aprecia.

“De momento, el que no ha llegado a España es Warren Buffet con su fondo Berkshire Hathaway”, recuerda Corcóstegui, “porque está muy centrado en inversiones dentro de Estados Unidos en empresas cotizadas que tengan valor y con precios por debajo de su potencial”.

En el último mes, el financiero estadounidense de origen húngaro Georges Soros, gestor de diversos fondos, ha invertido 100 millones en la privatización de AENA. Antes de esta operación ya estaba muy activo en España desde hace meses. Destinó 500 millones para suscribir participaciones de la ampliación de capital del Santander, ha apostado también por la más pequeña Saeta, filial de renovables de ACS, y además ha entrado en Hispania, una de las nuevas socimi (Sociedades Anónimas Cotizadas de Inversión Inmobiliaria).

Un millonario mucho menos conocido, Joseph Lewis (octava fortuna del Reino Unido), hace apenas un mes se ha hecho con una participación del 3% de la inmobiliaria Colonial por 58,3 millones. Igual que en el caso de Soros, parte de la riqueza de Lewis, residente en Bahamas, proviene de la especulación en divisas.

Desde Venezuela, Juan Carlos Escotet, accionista mayoritario del banco Banesco, compró Novogalicia (actual Abanca), uno de las entidades financieras rescatadas por el Estado tras el estallido de la burbuja inmobiliaria. Pagó 1.003 millones por las antiguas cajas de ahorro gallegas. Por su parte, el magnate industrial y financiero Jaime Gilinski (tercera fortuna de Colombia según Forbes), ya posee un 7,5% del Sabadell, convirtiéndose en uno de los accionistas de referencia.

De Latinoamérica también ha llegado el último bienhechor del grupo Prisa, Roberto Alcántara, empresario mexicano de transportes, que inyectó 100 millones en el capital del adeudado grupo mediático.

Un caso especial: Venezuela:

Más que a Miami, en la actualidad una gran cantidad de venezolanos con posibilidades que salen de su país a causa de la inestabilidad e invierten fuera, han puesto los ojos en la capital española. La crisis en la que sigue sumida Venezuela y el cambio de ambiente político en EEUU tras la llegada de Donald Trump, han hecho que Madrid sea percibida como un refugio seguro por los exiliados.

Bloomberg asegura que en 2015, el número de venezolanos que llegó a España aumentó en más de un 50%, según el INE. Y explica que entre los atractivos que ofrece España para estos venezolanos ricos que buscan proteger sus activos, están el idioma compartido, la estabilidad política y un mercado inmobiliario que sigue recuperándose del desplome de hace seis años.

El número de propiedades en España vendidas a ciudadanos venezolanos subió un 17% en 2016, según datos del registro.

“Cuanto peor están las cosas en Venezuela, más compran en Madrid” dijo Álvaro González, director general de la unidad inmobiliaria de Petrus Grupo Inmobiliario, que se especializa en la venta y alquiler de propiedades de alta calidad en el exclusivo barrio madrileño se Salamanca. “Se sienten seguros aquí, les gusta la calidad de vida, hablan el idioma y están sacando su dinero de Venezuela”.

Un ejemplo de ello, apunta González, es la inversión de 60 millones de euros del grupo venezolano Sambil en un centro comercial próximo a la ciudad. La compañía, que sufrió las expropiaciones del expresidentes fallecido Hugo Chávez, entró en España en 2012, cuando la crisis económica tocaba fondo, y ahora ha anunciado nuevas inversiones, tras inaugurar el centro.

La caída del ladrillo

La borrachera del ladrillo fue origen de la crisis en España, intoxicando a las entidades inmobiliarias, por la pérdida de valor de activos, y a los bancos ante cientos de miles de familias que no podían hacer frente a sus hipotecas. Pero muchos ven también el sector inmobiliario como el mejor testigo de la conclusión de la crisis. Si el ladrillo se recupera, es que el motor comienza a arrancar. En los últimos meses, la venta de estos activos han protagonizado gran parte de las operaciones foráneas en busca de gangas.

“Las inversiones extranjeras tras la crisis han comenzado en el sector inmobiliario. Una vez dado el paso, se ha invertido en otros sectores. En el ladrillo casi todas las grandes operaciones a buen precio están hechas ya. Lo que sí hay todavía son bolsas de terrenos sin construir. Esa será la segunda gran oleada”, pronostica Juan Luis Ramírez, socio fundador de Portobello Capital y vicepresidente de ASCRI (Asociación Española de Entidades de Capital Riesgo).

Entre las operaciones más grandes que han interesado a los inversores foráneos están los activos de la Sareb (Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria), el banco malo que se quedó con los activos tóxicos de las cajas de ahorro fundamentalmente. Esta entidad adjudicó en 2014 diferentes carteras por un valor de 847 millones. La firma inglesa Hayfin, especializada en recompra de deuda, se hizo con activos por valor de 334 millones. Deutsche Bank compró una cartera de 100 millones y el fondo californiano Canyon Capital Advisors se hizo con préstamos de una veintena de edificios residenciales por 198,2 millones de euros.

En el ladrillo han estado especialmente activos los conocidos como fondos buitre, que compran activos distressed (en serios problemas) a enormes descuentos. El neoyorquino Cerberus Capital encabezó el pasado año la compra por 225 millones de la elitista urbanización gaditana Sotogrande a NH Hoteles, y consiguió también la gestión de Bankia Habitat. Esta firma está encabezada en EEUU por dos políticos republicanos: el exvicepresidente Dan Quayle durante el mandato de George Bush padre y John Snow, quien fuera secretario del Tesoro durante la presidencia de George W. Bush.

Goldman Sachs-Azora y Blackstone, a su vez, se hicieron en 2013 con sendos paquetes de viviendas de protección oficial de la Comunidad y Ayuntamiento de Madrid, unas operaciones que en las últimas semanas han aparecido en los medios de comunicación por las amenazas de desahucios a inquilinos que hasta ahora pagaban alquileres sociales por debajo del precio del mercado. Otra de estas firmas especulativas, la neoyorquina Fortress se hizo con 400 millones de la deuda de Realia que estaba en manos de la Sareb. Dos años antes, había adquirido una cartera de morosos del Santander, valorada en 1.100 millones de euros, por la que sólo pagó 55 millones, según fuentes del mercado.

Entre estos fondos buitre, Lone Star Funds cerró 2014 con una de las mayores adquisiciones en territorio español. Casi a finales de diciembre, esta gestora de Dallas (con el nombre de la estrella solitaria de la bandera de Texas), adquirió a la vasca Kutxabank la inmobiliaria Neinor por 930 millones. La sociedad está presidida por John Grayken, estadounidense de origen irlandés. Otro fondo tejano, TPG, se quedó por 317 millones con el 51% de Servihabitat, el negocio residencial de La Caixa.

Casi toda la banca, excepto BBVA, se ha quitado así el negocio fallido del ladrillo. Lo ha hecho el Santander, que vendió el 85% de su inmobiliaria Altamira al fondo también estadounidense Apollo, fundado por Leon Black. El Popular también siguió el camino al desprenderse del 51% de Aliseda a un consorcio encabezado por Kennedy Wilson y Värde Partners. Esta última sociedad también adquirió al Popular su negocio de gestión de tarjetas por alrededor de 600 millones de euros, según las cifras de la consultora KPMG. Aunque también los potentes países petroleros han querido su parte del pastel. El fondo soberano IPIC de Abu Dhabi (dueño, a su vez, de Cepsa) se quedó con la Torre Foster de Bankia por 450 millones de euros, uno de los cuatro rascacielos levantados en la antigua Ciudad Deportiva del Real Madrid, símbolo de la burbuja inmobiliaria que azotó a España. Precisamente, se prevé que esta firma árabe sea la que decida el sobrenombre publicitario que reciba el estadio madridista.